「消費増税」分を14年度改定で適切に補てんできているのかを調査―消費税分科会

2015.8.10.(月)

2014年度の診療報酬改定によって、消費税率の8%への引き上げによるコスト増が適切に補てんされているか―。この点を調査することが、7日に開かれた診療報酬調査専門組織「医療機関等における消費税負担に関する分科会」(消費税分科会)で了承されました。

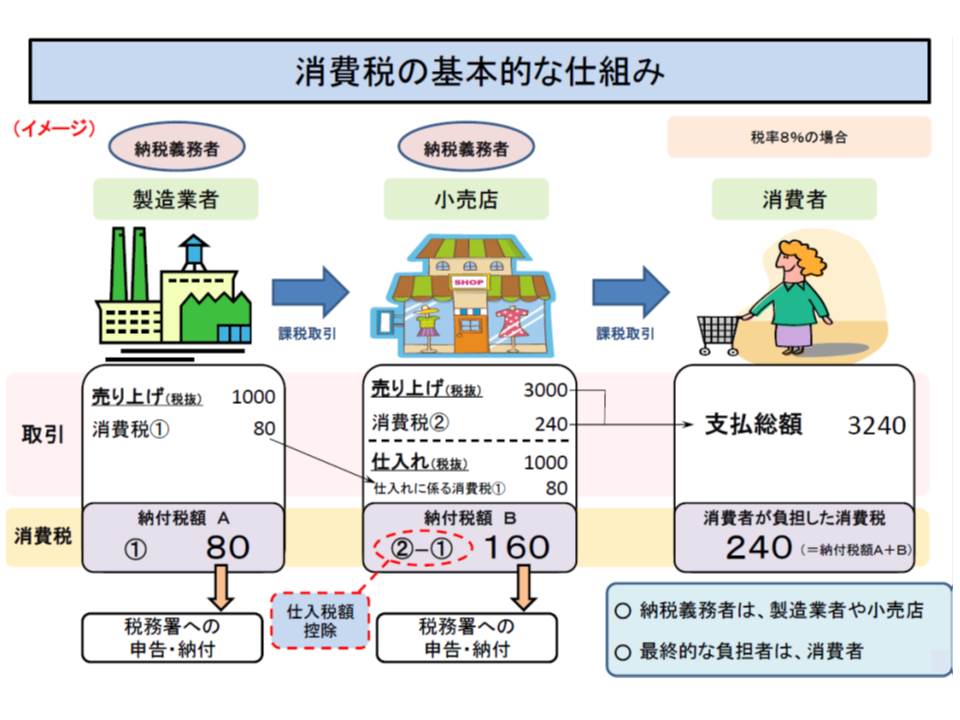

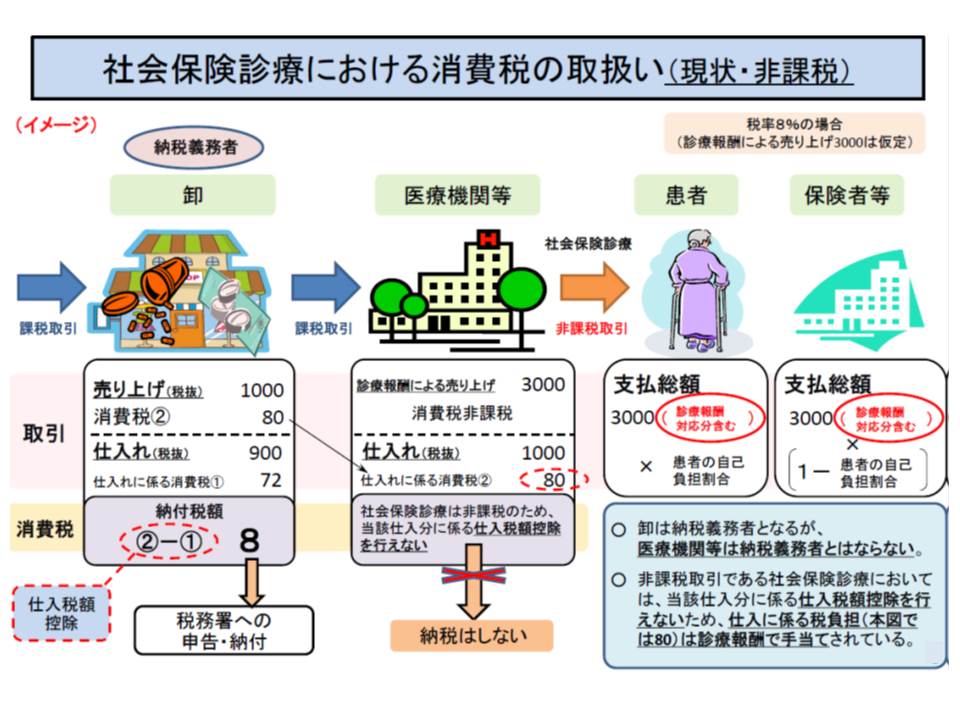

消費税は最終消費者が負担することが原則です。このため通常の商取引では、小売業者が製造業者や卸業者から購入する際に支払った消費税は、商品価格に上乗せされる形で最終消費者が負担しています。

一方、社会保険診療報酬については、1989年(平成元年)の消費税導入時に例外的に「非課税」とされたため、患者や保険者は消費税を負担しません。しかし医療機関はさまざまな物品を購入する際に消費税を支払っており、これが、いわゆる控除対象外消費税(損税)として医療機関の負担となっています。

社会保険診療報酬については消費税が非課税となっており、患者や保険者は消費税を医療機関に支払わない。このため医療機関が卸に納めた消費税(80円)について「仕入税額向上」も受けられず、医療機関が負担することになり、いわゆる「損税」が発生する。

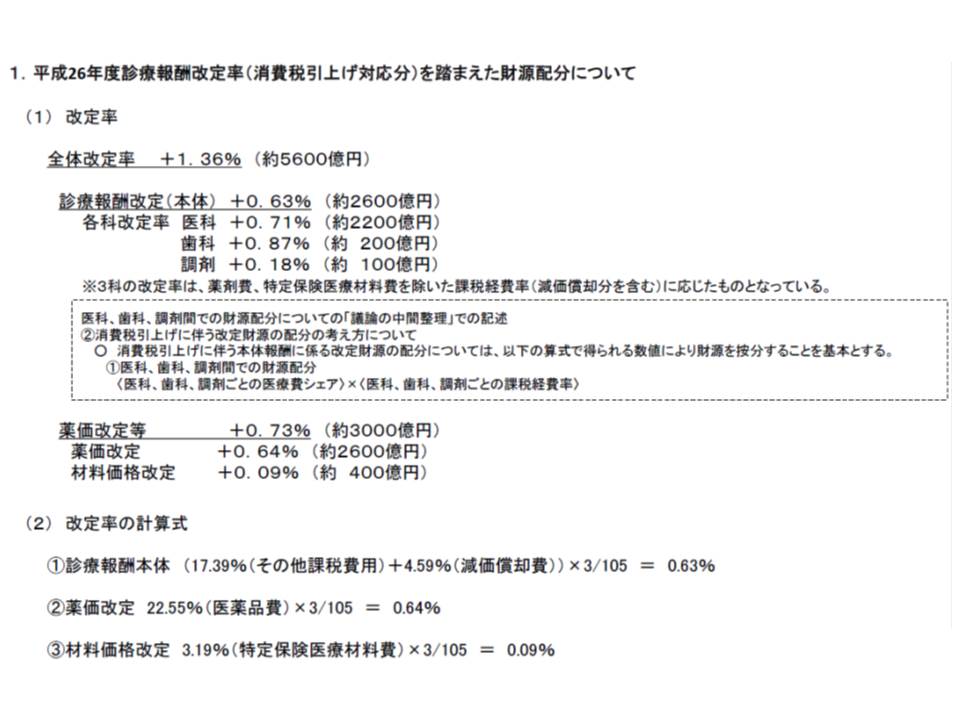

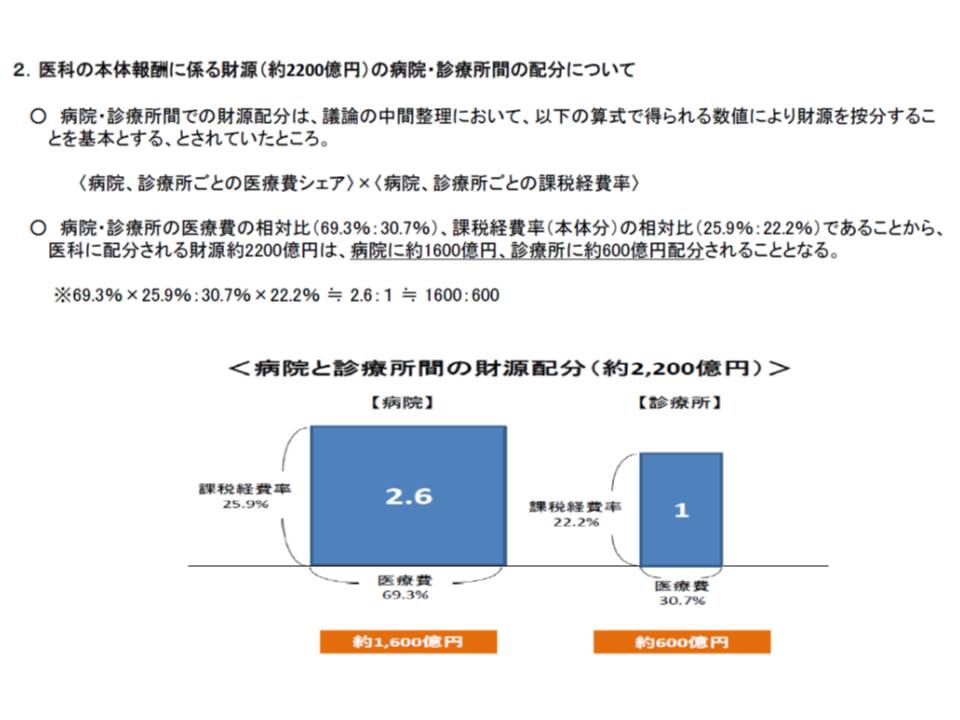

消費税導入時から財務省もこの点を認識しており、医療機関の負担を補てんするために特別の「診療報酬プラス改定」で対応することになっています。89年(平成元年)の3%時点では0.76%、97年(平成9年d)の5%への引き上げ時点では0.77%、2014年度の8%への引き上げ時点では1.36%のプラス改定が行われました。

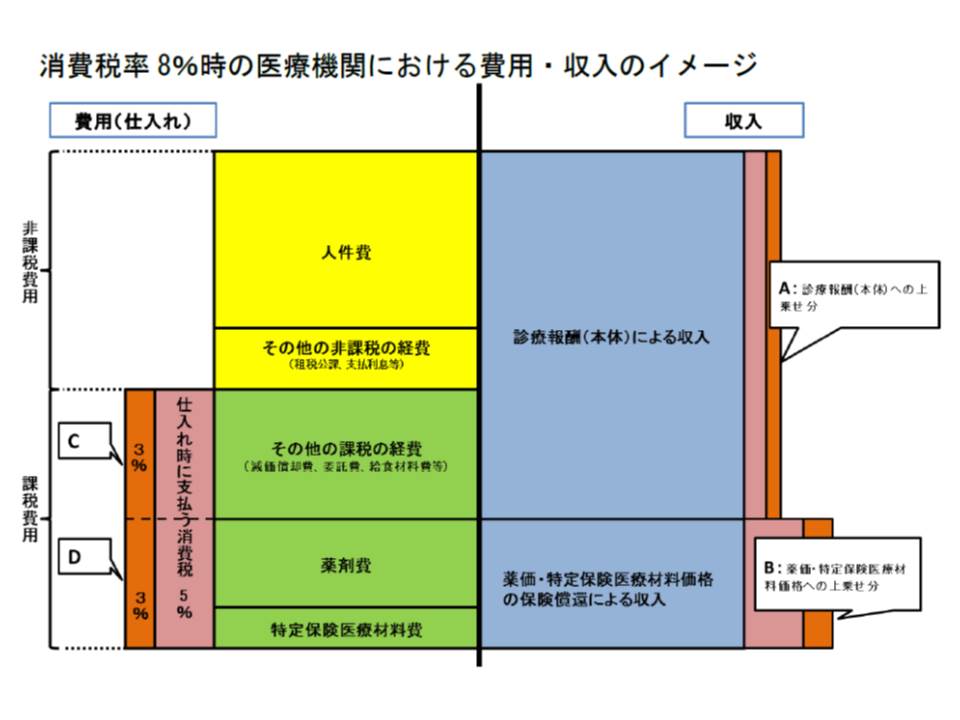

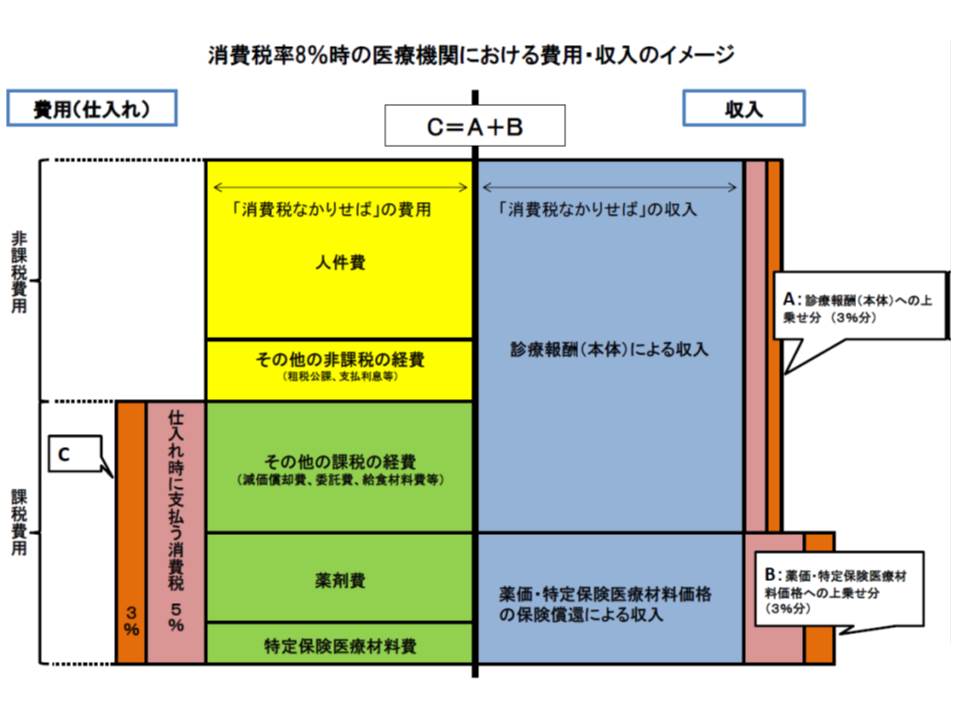

薬剤や特定保険医療材料については、公定価格に消費税分が乗せられるため、2014年度(平成26年度)の診療報酬改定では、Cのうち「その他の課税の経費」に対応する部分を診療報酬本体で補填(A)する構造になっている

安倍内閣は消費税率を17年4月から10%に引き上げる方針を示しており、その際に医療についてはどのような対応を取るかが注目されています。最大の論点は「診療報酬プラス改定で対応すべきか」というところにあります。

診療報酬での対応には、次のようなデメリットがあります。

▽患者負担が生じてしまう(診療報酬の引き上げは、患者負担の引き上げに直結する)

▽きめ細かな対応が取れない(診療報酬の収入が同じ医療機関であっても、コストは同じではない)

▽プラス改定は一部の代表的な診療報酬項目について行うことになるため、当該点数を算定していない医療機関では理論上「補てんがなされない」ことになる

このため中央社会保険医療協議会では、支払側・診療側の双方から「診療報酬ではなく、税制の中での抜本的な解決」を求める意見を出されています。

また医療界からは「診療報酬では、消費増税の一部しか補てんされていない」との指摘もあります。日本医師会は、▽医療機関の種別(病院、診療所)によらず保険診療収入の2.2%が控除対象外消費税となっている▽無床診療所では年間260万円、有床診療所では600万円弱、病院では1億円弱の負担となっている―との分析結果を公表しています。

診療報酬に対する消費税をどのように扱うのかは中医協だけで結論を出せる問題ではありません。今後「非課税を維持し診療報酬で対応する」のか、「課税とし別途の対応を図る」のか、財務省や与党(自由民主党・公明党)による「税制改正」論議にも注目する必要があります。

厚労省は、今後の消費増税に伴う対応を検討する前に、14年度改定で「消費税率の8%引き上げに伴うコスト増」を適切に補てんできているかの調査分析を行うことを提案し、消費税分科会ではこれが了承されました。この調査分析は、15年度税制改正大綱で「個々の診療報酬項目に含まれる仕入れ税額相当額分を『見える化』することなどにより実態の正確な把握を行う」と指示されたことを踏まえたものです。

具体的には、個々の医療機関などについて、費用のうちの「課税経費の消費税相当額」(下図のC)と、収入のうちの「診療報酬本体へ上乗せされている消費税分」(下図のA)を把握します。

Aは、14年度改定で消費税対応として点数の引き上げが行われた診療報酬項目(初・再診料、入院料など)の点数に、レセプト情報・特定健診等情報データベース(NDB)から抽出した算定回数を乗じて積算することで把握します。

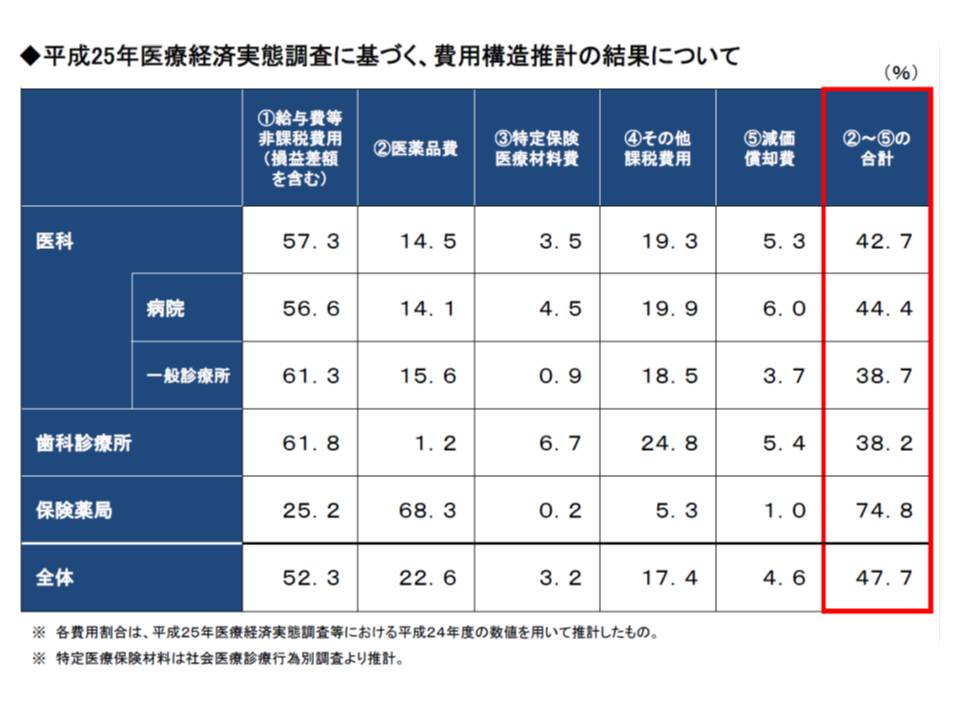

一方Cは、14年度の診療報酬改定時に行った費用構造推計の手法を参考に、個々の医療機関などの課税経費額を推計し、「その他の課税の経費」の消費税3%分を積算することで把握します(現在実施されている第20回医療経済実態調査のデータを活用する)。

AとCが等しければ「消費増税分は診療報酬で適切に補てんされている」ことになりますが、Aの方が多ければ「補てんが過剰」、逆にCの方が多ければ「補てんが不十分」であったと評価されるでしょう。ただし個々の医療機関についてのデータは公開されず、▽開設者別▽病院機能別▽入院基本料別―に区分して比較したデータが示される見込みです。

なおこの調査は、14年度の3%引き上げ分(5%から8%への引き上げ)を対象に行われます。それ以前の5%分について厚労省は「過去の診療報酬で適切に補てんされている」とのスタンスであり、さらに過去の改定対応の効果を調べることが極めて困難(廃止された診療報酬項目もある)なためです。

厚労省保険局医療課保険医療企画調査室長の込山愛郎室長は、「15年中に『見える化』の考え方を整理する」というスケジュールを説明。これに関連し、白川修二委員(健康保険組合連合会副会長)は、「日本医師会と財務省などで『見える化』の検討が進んでいるようだが、結論を突然示されても困る。都度、消費税分科会に報告してほしい」と要望しています。

この点、今村聡委員(日本医師会副会長)は「代表的な診療報酬項目を選定し、消費税の見える化に向けた調査を進めるべき検討を進めている段階である。9月以降に調査結果が出ると思うので、それを次回以降示したい」と述べ、日医と財務省が結論を出すものではないと説明しました。

「見える化」の結論は、消費税分科会で診療側、支払側、公益代表の三者合意で決定されることになります。

【関連記事】

MRIや酸素ボンベなど対象に、「消費税の見える化」に向けた調査―四病協

与党税制改正大綱まとまる、17年4月からの消費税率10%を再確認