2014年度消費税対応改定の補填率調査に誤り、特定機能病院は6割補填にとどまる―消費税分科会

2018.7.25.(水)

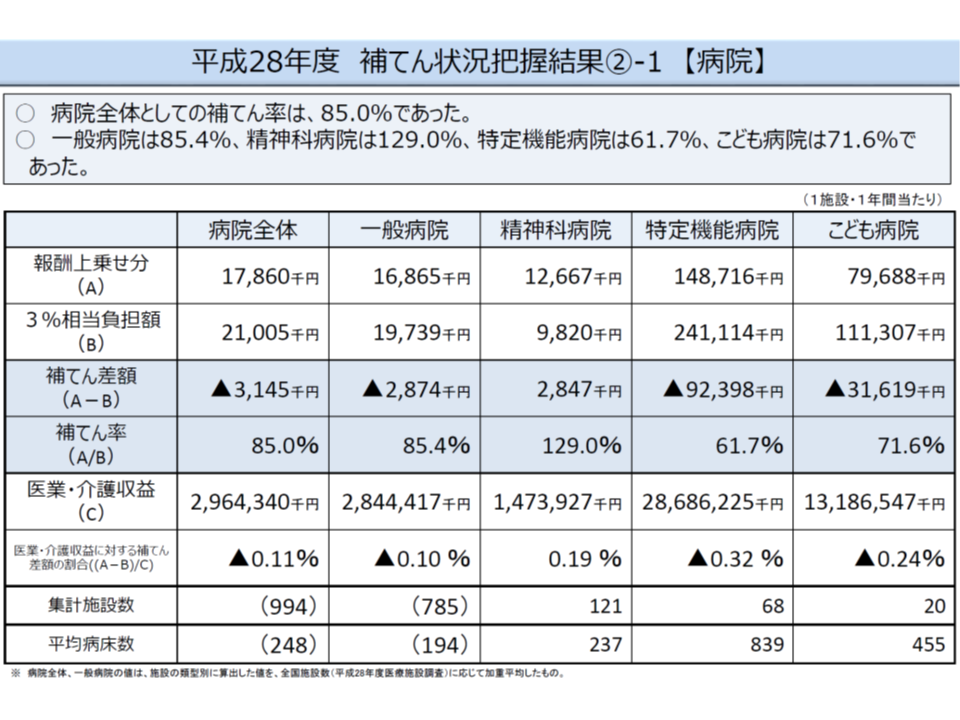

2014年度に行われた消費増税(5%→8%)に対応するための診療報酬プラス改定の補填状況調査には誤りがあり、改めて調査分析したところ、クリニックでは100%を超えているが、病院では85.0%と「損税」になっていた。病院の種類別に見ると、精神科病院では129.0%であるのに対し、一般病院では85.4%、特定機能病院ではわずか61.7%にとどまっており、急性期病院では診療報酬による補填が十分なされておらず、過重な消費税負担が発生している―。

こういった状況が、7月25日に開催された診療報酬調査専門組織の「医療機関等における消費税負担に関する分科会」(以下、消費税分科会)で明らかとなりました(関連記事はこちらとこちら)。

消費税分科会では、来年(2019年)10月に予定される消費増税(8%→10%)に向けて、バラつきのない(できるだけ少ない)補填方法を検討していきます。

7月25日に開催された、「第16回 診療報酬調査専門組織 医療機関等における消費税負担に関する分科会」

正しい補填率、全体では9割強、病院全体では85%、特定機能病院では6割強

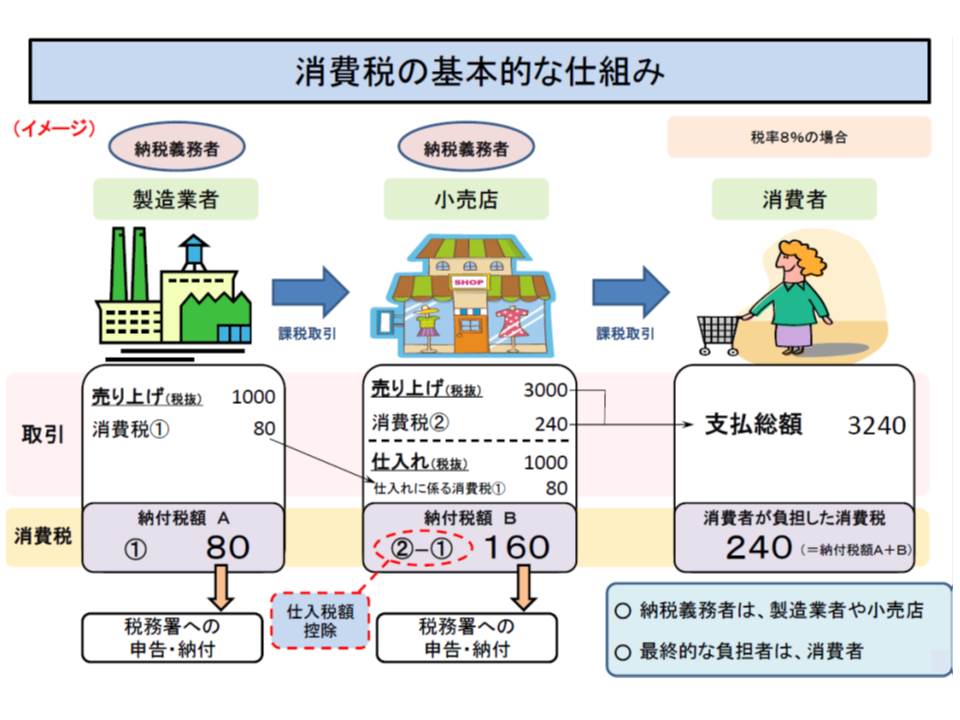

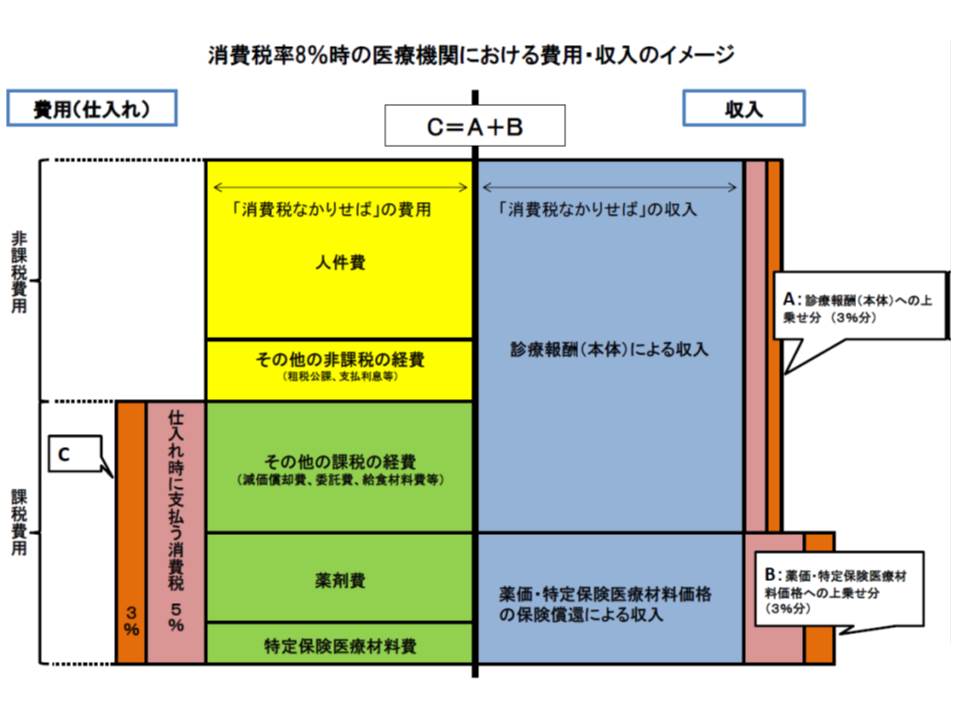

消費税は、原則として最終消費者が負担します。一般の商取引では、小売業者は卸業者等に消費税を支払いますが、その分、小売価格に上乗せし、最終消費者が負担しています。

通常の消費取り引きでは、小売業者は製造業者に消費税分(80円)を支払うが、消費者から消費税(240円)を受け取り、製造業者へ支払った分は「仕入税額控除」が受けられるため、いわゆる損税は発生しない。

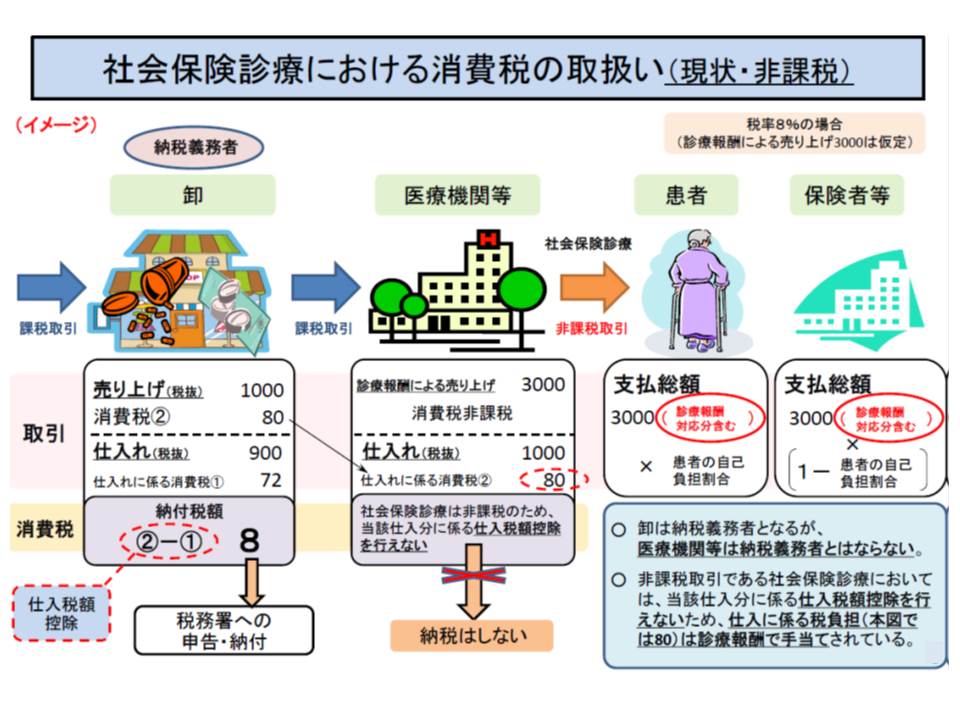

しかし保険医療については「消費税は非課税」とされており、医療機関や薬局(以下、医療機関等)が納入業者から物品購入等に当たって支払った消費税は、患者や保険者に転嫁することはできず、医療機関等が負担しています(いわゆる「控除対象外消費税」と呼ばれる)。このため、物価や消費税率が上がれば、医療機関等の負担が大きくなるため、1989年の消費税導入時から「医療機関等の消費税負担を補填するために、特別の診療報酬プラス改定を行う」(消費税対応改定)こととなっています(消費税導入時の1989年度、消費税率引き上げ時の1997年度、2014年度)。

社会保険診療報酬については消費税が非課税となっており、患者や保険者は消費税を医療機関に支払わない。このため医療機関が卸に納めた消費税(80円)について「仕入税額向上」も受けられず、医療機関が負担することになり、いわゆる「損税」が発生する。

2014年度(消費増税:5%→8%)の消費税対応改定では、個別点数への上乗せによる課題(医療機関の診療報酬算定状況による不公平や、診療報酬項目の再編・統合が行われた場合に消費税対応改定分が見えなくなるといった点)を踏まえ、「基本診療料への上乗せ」が行われました。初診料や再診料、地域包括診療料、各種の入院基本料や特定入院料などに、消費増税分の上乗せが行われたのです。

厚生労働省が、2014年度の消費税対応改定の影響・効果を調べたところ、▼医療機関全体でみると、消費税負担に対し102.07%の補填(診療報酬収入の上乗せ)がなされている▼個別に見ると大きなバラつきがあり、病院の種類別に見ると、一般病院では101.25%、精神科病院では、134.47%、特定機能病院では98.09%、こども病院では95.39%となっている―ことなどが2015年11月に報告されました(関連記事はこちら)。

しかし、今般、最新の補填状況を調査・分析する過程で、上記データにおいて「複数月にまたがる入院において、入院日数を重複してカウントしていた」(つまり入院基本料収益が見かけ上大きくなっていた)ことが判明。

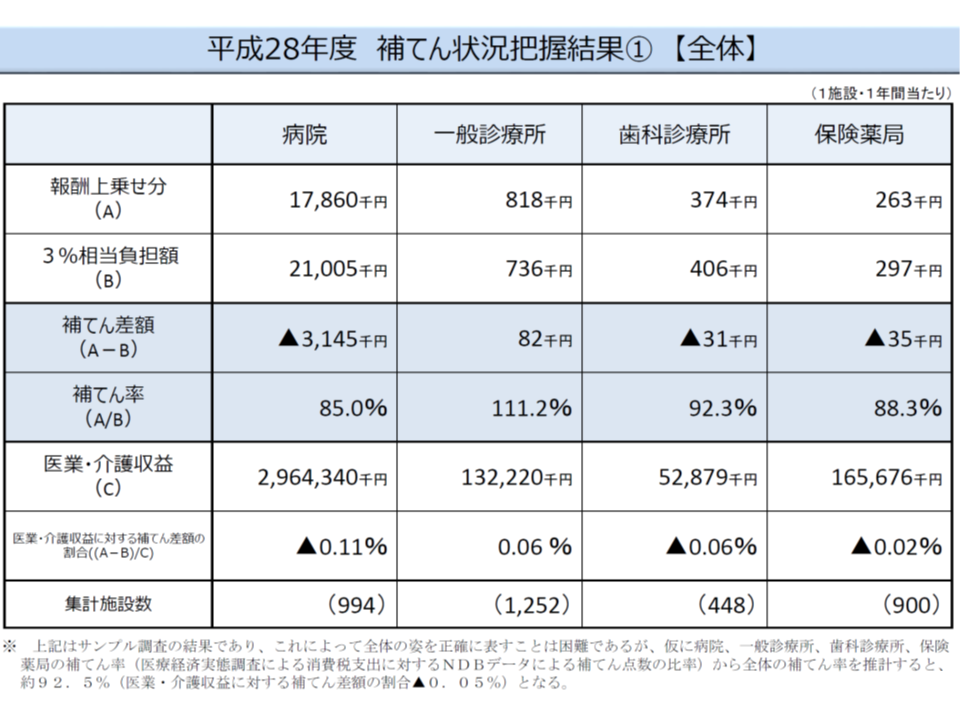

厚労省で改めて調査・分析したところ、補填状況は、例えば次のようになっていることが分かりました。

▽全体

2014年度:90.6%(訂正前は102.07%)、2016年度:92.5%

▽病院全体

2014年度:82.9%(訂正前は102.36%)、2016年度:85.0%

▽一般病院

2014年度:82.7%(訂正前は101.25%)、2016年度:85.4%

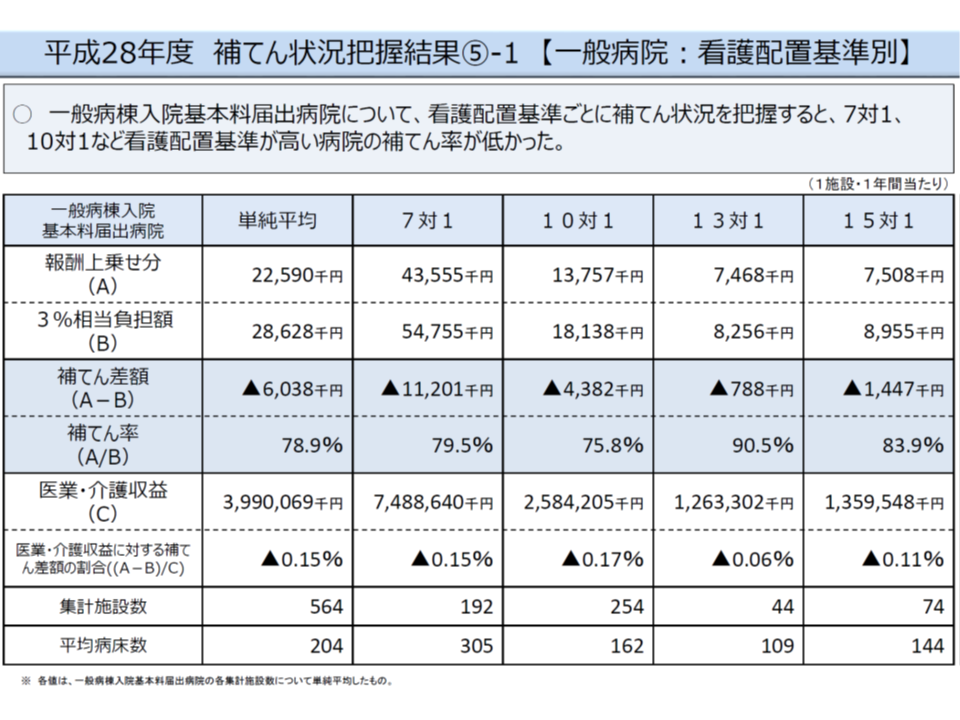

▼7対1病院・2014年度:78.0%、2016年度:79.5%

▼10対1病院・2014年度:73.5%、2016年度:75.8%

▼13対1病院・2014年度:96.2%、2016年度:90.5%

▼15対1病院・2014年度:98.6%、2016年度:83.9%

▽特定機能病院

2014年度:61.4%(訂正前は98.09%)、2016年度:61.7%

▽こども病院

2014年度:71.1%(訂正前は95.39%)、2016年度:71.6%

▽精神科病院

2014年度:130.1%(訂正前は134.47%)、2016年度:129.0%

▽一般診療所

2014年度:106.6%(訂正前は105.72%)、2016年度:111.2%

▽保険薬局

2014年度:86.6%(訂正前は86.03%)、2016年度:88.3%

2014年度の消費増税対応改定の効果(2016年度の補填率等、抜粋その1)

2014年度の消費増税対応改定の効果(2016年度の補填率等、抜粋その2)

2014年度の消費増税対応改定の効果(2016年度の補填率等、抜粋その3)

●詳細なデータは厚労省のサイトで閲覧・ダウンロードできます。

2016年度の補填状況

2014年度の補填状況(修正後)

データが誤っていたことについて、消費税分科会の多くの委員(とくに診療側委員)から強い批判がなされ、厚労省保険局医療課保険医療企画調査室の矢田貝泰之室長は陳謝し、「誤ったデータに基づいた『まとめ』(上述の「マクロでは概ね補填されている」旨など)にも誤りがある」と説明しています。

病院種別や届け出入院料別に課税経費率など設定することで、バラつき解消を狙う

マクロ(医療界全体)の補填率が102.07%(2014年度)から92.5%(2016年度、2014年度では90.6%)に修正された点ももちろん重要ですが、より注目されるのは「補填状況に極めて大きなバラつきがある」という点でしょう。

上述のとおり7対1・10対1の一般病院では80%に満たず、子ども病院では約70%、特定機能病院に至っては約60%にとどまっています。このように、2014年度改定では、「急性期病院について、消費税対応改定で十分に補填されず、消費税負担が過重となっている」ことが再確認できます。

このバラつきの原因について矢田貝保険医療企画調査室長は、現時点では、(1)課税経費率の変化(2)補填診療報酬項目(入院料など)の算定回数予測の実際とのズレ―の2つの要因が考えられると説明しています。

前者(1)の課税経費率は、いわば「医療機関が支払う費用のうち、消費税がかかる部分」の割合と言えます(人件費等には消費税がかからない)。急性期病院では、高度な医療機器やさまざまな診療材料の購入量が多いため、課税経費率が高くなりますが、そうした点が2014年度改定では十分に把握しきれなかった可能性があります。

薬剤や特定保険医療材料については、公定価格に消費税分が乗せられるため、2014年度(平成26年度)の診療報酬改定では、Cのうち「その他の課税の経費」に対応する部分を診療報酬本体で補填(A)する構造になっている

また(2)の算定回数については、例えば、急性期病院では、2014年度改定時の「入院基本料の予測回数」に比べ「実際の入院基本料算定回数」が少なかったため、入院基本料の上乗せ分(消費増税対応分)の収益が小さくなり、十分な補填がなされなかったと予想されます。

矢田貝保険医療企画調査室長は、2019年10月に予定される消費増税(8%→10%)に診療報酬プラス改定で対応する場合に備え、▼補填率のバラつきの詳細な要因分析▼より正確な配点方法―の2点を、今後、消費税分科会で議論してほしいと要請しました。マクロ・ミクロの両面で「補填率が可能な限り100%に近づく」方策を練ることになります。

その方策の一つとして、例えば、課税経費率や診療報酬点数の算定回数などを「病院種別」(一般病院、精神科病院、特定機能病院など)や「届け出入院料別」(急性期一般病棟入院1-7、地域一般病棟入院料、療養病棟入院料など)のカテゴリ別に把握し、それに応じた配点(点数の上乗せ)を行う、ということが考えられます。

同じ「病院」という医療施設であっても、特定機能病院、精神科病院、療養病棟入院基本料の届け出病院などでは、購入する物品の種類や量が相当程度異なります。また、病床稼働率も「精神科病院や療養病院では100%に近い」が、「特定機能病院を初めとする急性期病院では比較的低い」という一般的な傾向があり、これらを踏まえた「精緻な見込み」を行うことで、補填率は、全体はもちろん、個別でも100%に近づくと矢田貝保険医療企画調査室長は見通しています。

この点については、「消費増税に診療報酬で対応することが本質的に間違っているとの懸念もある」(支払側の幸野庄司委員:健康保険組合連合会理事)、「消費増税に診療報酬で対応することに無理がある。仮に診療報酬で対応するとして、2014年度の消費増税対応改定では、『まず初・再診料などの上乗せを行い、残った財源を入院料等に割り振る』方式が採られたが、これが正しいのかも検討する必要がある」(診療側の猪口雄二委員:全日本病院協会会長)など、「診療報酬ではなく、税制改正における抜本対応」を求める意見が複数出されました。

一方、診療側の中川俊男委員(日本医師会副会長)は、「基本料(初・再診料や入院基本料など)に上乗せを行い、消費増税対応を可視化したことは大きく評価できる」と述べた上で、「今後は、診療報酬での対応を精緻化するとともに『税制上の対応』を組み合わせて検討していく必要がある」と提案しました。

消費税対応については、例えば日本医師会の医業税制検討委員会が、現在の非課税制度を前提に「診療報酬に仕入税額相当額として上乗せしている2.89%相当額を上回る仕入消費税額については、税額控除(還付)を認める仕組み」の創設を提唱するなど、依然としてさまざまな動きがあります(関連記事はこちらとこちら)。今後の消費税分科会はもちろん、本年(2018年)末の2019年税制改正大綱に至る動きまで含めて、注視する必要があります。

【関連記事】

2019年10月の消費税率引き上げに備え、薬価・材料価格の調査を実施―消費税分科会

消費増税対応に向けて、薬価調査や医療経済実態調査を行うべきか―消費税分科会

2014年度の消費増税対応プラス改定、全体で補填できているが、ばらつきも大きい―消費税分科会

「消費増税」分を14年度改定で適切に補てんできているのかを調査―消費税分科会

消費税の課税対象範囲、診療報酬項目ごとの把握は極めて困難―消費税分科会

消費税負担が診療報酬の上乗せ分を超過した場合、超過分を医療機関に還付すべき―日医

消費税負担が診療報酬の上乗せを超過した場合、超過分の税額控除(還付)を認めよ―日病

2018年度改定の看護必要度見直しは妥当、看護必要度IIへ移行し看護職の負担軽減を—四病協

消費税問題、非課税ベースに「仕入税額相当超過分を還付する」仕組み創設を―日医・医業税制検討委