消費税負担が診療報酬の上乗せ分を超過した場合、超過分を医療機関に還付すべき―日医

2016.8.26.(金)

社会保険診療などに対する消費税について、現行の制度を前提として「診療報酬への上乗せ分を超過した消費税負担がある場合に、超過分の還付を行う」という措置を講じる必要があり、この措置導入までの間は「青色申告書を提出する医療機関が、医療の質向上などに向けて一定の固定資産を取得した場合に10%の税額控除・即時償却を認める」などの特例を設けるべきである―。

日本医師会は24日、2017年度の税制改正において次のような要望を行うことを明らかにしました(関連記事はこちら)。

ゼロ税率導入などには高いハードル、2017年度税制改正では「次善の策」を要望

日医の税制改正要望は多岐に渡りますが、重点要望項目の中で次の点が目を引きます。

(1)次のような消費税対策を行う

▽社会保険診療などに対する消費税について、現行の制度を前提として、診療報酬に上乗せされている仕入税額相当額を上回る仕入消費税額を負担している場合に、超過額の還付が可能な税制上の措置を講ずる

▽上記の措置が施行されるまでの間、青色申告を行う法人・個人が、医療の質・生産性の向上に資する一定の固定資産を取得し医療事業の用に供した場合に、10%の税額控除・即時償却を認め、登録免許税・不動産取得税等の特例措置を創設する

(2)医業承継時の相続税・贈与税制度を次のように改善する

▽持分の定めのある医療法人に係る相続税・贈与税の納税猶予制度を創設する

▽認定医療法人について相続税法第66条第4項の適用を受けないよう必要な措置を講じた上で期限を延長する

▽出資の評価方法の改善

(3)持分あり医療法人が持分なし医療法人に円滑に移行できるよう移行税制を創設し、以下の措置を講ずる

▽移行時において、出資者にみなし配当課税を課さない

▽医療法人に相続税法第66条第4項の規定の適用による贈与税を課さない

(4)社会保険診療報酬に対する事業税非課税を存続する

(5)医療法人の事業税について特別法人としての軽減税率課税を存続する

(6)病院などの医療用機器に係る特別償却制度について、中小企業投資促進税制と同等の措置が受けられるよう、特別控除制度の導入、特別償却率の引き上げ、適用対象となる取得価額の引き下げの措置を講ずるとともに、適用期限を延長する

(7)重点・中小企業投資促進税制の適用期限延長および適用対象を拡充する

(8)医療機関が取得する新規の器具・備品や建物付属設備などの償却資産の投資に係る固定資産税を軽減する

(9)社会保険診療報酬の所得計算の特例措置(いわゆる四段階制)を存続する

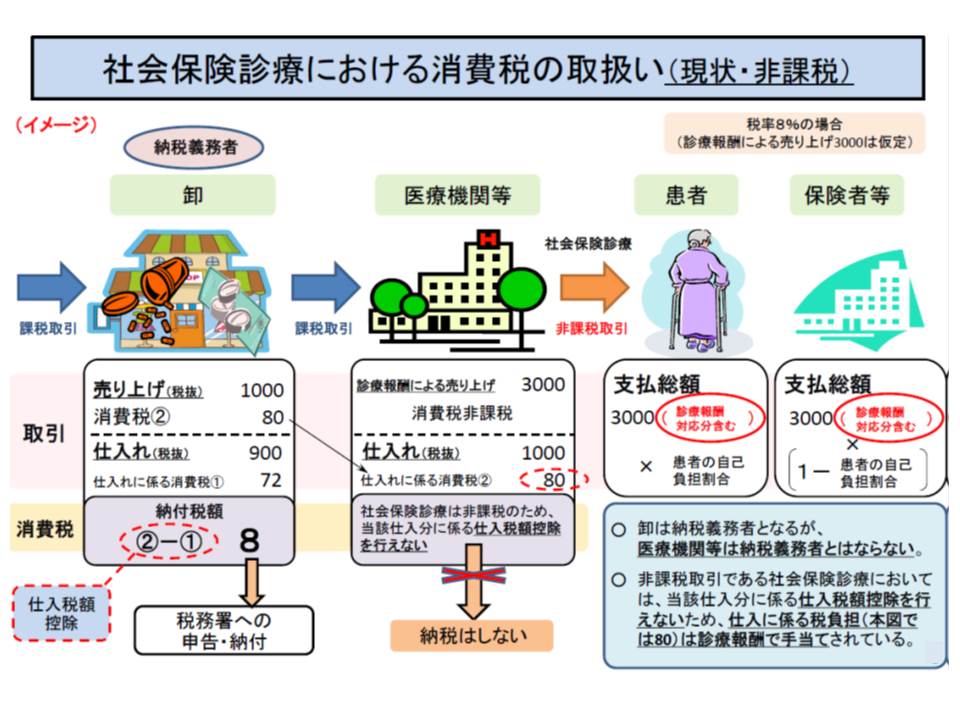

このうち(1)の消費税については、診療報酬で特別の上乗せ(消費税が導入された1989年、増税が行われた1997年、2014年に特別のプラス改定を実施)が行われています。しかし、一部の点数項目への上乗せであり、医療機関間で補填状況にバラつきがあります。このため、日医は「補填額<消費税負担額」となっている場合に超過分を還付できるような仕組みを求めているのです。

社会保険診療報酬については消費税が非課税となっており、患者や保険者は消費税を医療機関に支払わない。このため医療機関が卸に納めた消費税(80円)について「仕入税額向上」も受けられず、医療機関が負担することになり、いわゆる「損税」が発生する。

なお日医は、本来的には「診療報酬上の対応ではなく、消費税をゼロ%などで課税し、仕入れ税額控除(いわば消費税負担の還付)を認めるべき」と主張してきましたが、実現にはハードルが高いことから「次善の策」として上記の要望を行っているものです。

【関連記事】

消費税負担が診療報酬の上乗せを超過した場合、超過分の税額控除(還付)を認めよ―日病

消費税アップの負担増「診療報酬対応に限界」-日病協調査、「税制改正で抜本対応を」

与党税制改正大綱まとまる、17年4月からの消費税率10%を再確認

2014年度の消費増税対応プラス改定、全体で補填できているが、ばらつきも大きい―消費税分科会