控除対象外消費税問題、「診療報酬で補填の上、個別に過不足を申告する」仕組みを提言―三師会・四病協

2018.8.29.(水)

消費税に関する医療機関や薬局(以下、医療機関等)への補填について、現在の「特別の診療報酬プラス改定による補填」を維持した上で、個別医療機関等ごとに「診療報酬本体に含まれる消費税補填相当額」と「消費税負担額」(医薬品・特定保険医療材料を除く)とを比較し、申告に基づいて補填の過不足に対応してはどうか―。

三師会(日本医師会、日本歯科医師会、日本薬剤師会)と四病院団体協議会(日本病院会、全日本病院協会、日本医療法人協会、日本精神科病院会協会で構成、以下、四病協)は8月29日に、医療界が一致団結できる具体的対応として、こういった仕組みを提言しました(日医のサイトはこちら)。

2014年度の消費税率8%までの補填状況を、丁寧に検証し、是正を

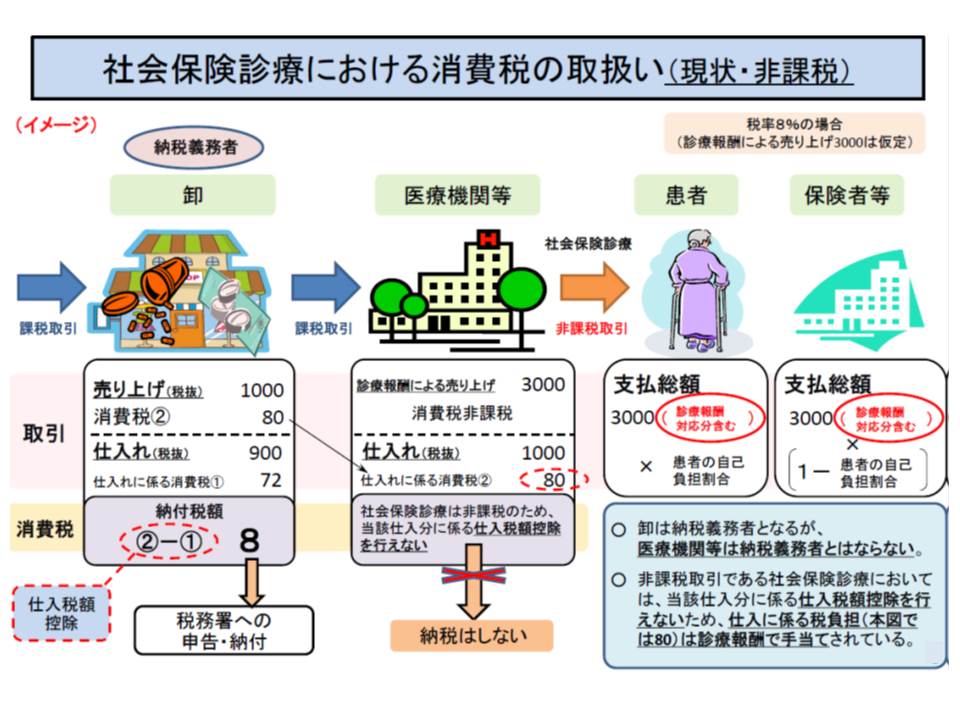

保険医療については「消費税は非課税」となっているため、医療機関等が納入業者から物品等を購入する際に支払った消費税は、患者や保険者に転嫁することはできず、医療機関等が負担しています(いわゆる「控除対象外消費税」と呼ばれる)。このため、物価や消費税率が上がれば、医療機関等の負担が大きくなるため、1989年の消費税導入時から「医療機関等の消費税負担を補填するために、特別の診療報酬プラス改定を行う」(以下、消費税対応改定)こととなっています(消費税導入時の1989年度、消費税率引き上げ時の1997年度、2014年度)。

社会保険診療報酬については消費税が非課税となっており、患者や保険者は消費税を医療機関に支払わない。このため医療機関が卸に納めた消費税(80円)について「仕入税額向上」も受けられず、医療機関が負担することになり、いわゆる「損税」が発生する。

しかし、診療報酬では個別医療機関の消費税負担を過不足なく調整することは極めて困難であり、また「結果的に患者負担増につながる」ことなどから、医療界ではかねてから「税制の見直しも含めた、抜本的な対応」の必要性を訴えてきました。あわせて三師会と四病協では、共同してこの問題について検討を行ってきており、今般、提言をまとめたものです。

提言の骨子は、冒頭に述べたように次のような仕組みを新たに創設するというもので、消費税非課税を維持したまま、還付を求める内容となっています。税制上、還付を求めるためには「消費税の課税」が前提となりますが、提言では「診療報酬に消費税を課税することは国民の理解が得られない」ことを訴え、本提案への理解を求めています。

(1) 特別の診療報酬プラス改定(消費税対応改定)による補填を維持する

(2) 個別の医療機関ごとに、▼診療報酬本体に含まれる消費税補填相当額▼控除対象外消費税の負担額(医薬品・特定保険医療材料を除く)—を比較し、医療機関の申告に基づいて「個別の過不足」に対応する

このうち(1)の消費増税対応改定については、「消費税率10%への引き上げ時」(来年(2019年)10月予定)に、2014年度と同様、「基本診療料(初診料や再診料、各種入院料など)への上乗せ」で対応することを求めています。

ただし、その前提として、過去の消費増税対応について「医療機関等の種類別の補填のバラつきを丁寧に検証し、是正する」とともに、2020年度以降の診療報酬改定の折にも必要に応じて検証・是正を行う、ことを提案しています。

例えば、2014年度の消費増税(5%→8%)時には、基本診療料(初診料や再診料、各種入院料など)の引き上げを行うという消費税対応改定が行われましたが、その後の厚生労働省の検証により「医療機関の種類ごとに補填状況に大きなバラつきがある」ことなどが分かりました。例えば、2016年度で見ると、精神科病院では129.0%の補填がなされていますが、特定機能病院では、わずか61.7%の補填にとどまっています(関連記事はこちら)。

こうしたバラつきなどを検証・是正した上で、消費増税改定を適切に実施することを求めるものです。さらに、その後の診療報酬改定で点数に変動が起きた場合、補填状況に変化が生じる可能性があるため、これにも丁寧に対応するよう求めています。

なお、消費税率5%までに行われた消費税対応(1989年、1997年)については個別点数に上乗せがなされており、その後の点数の変動(改廃を含む)によって「消費増税対応分がどの程度なのか」が見えなくなっています。このため、例えば次のように補填額を算出して、補填状況を把握するなど、「マクロ的な比率での把握」を求めるにとどめています。

▼1989年度(消費税率3%、診療報酬本体への上乗せ率0.11%)の補填状況を把握する方法の1例

→診療報酬収入×診療種類別修正上乗せ率(不明であるため、新たに修正上乗せ率を計算する手法を確立したり、1997年度分と合わせて、2014年度の修正上乗せ率である「医科:0.48%、歯科:0.59%、調剤:0.12%」を用いる方法などが考えられ、早急な合意、決定が必要)

▼1997年度(消費税率5%、診療報酬本体への上乗せ率0.32%)の補填状況を把握する方法の1例

→診療報酬収入×診療種類別修正上乗せ率(例えば、1997年度の修正上乗せ率である「医科:0.32%、歯科:0.43%、調剤:0.15%」を用いる方法や、2014年度の修正上乗せ率である「医科:0.48%、歯科:0.59%、調剤:0.12%」を用いる方法などが考えられ、早急な合意、決定が必要)

一方、2014年度(消費税率8%、診療報酬本体への上乗せ0.63%)の消費増税対応改定については、個別医療機関ごとに、「基本診療料の上乗せ分(初診料であれば12点、再診料であれば3点など)×個別医療機関の該当基本診療料の算定回数」と言う計算式で、補填状況を正確に把握することができます。さらに、2019年度の消費税10%への引き上げ時以降も、同様に補填状況を把握することが可能でしょう。

提言では、この新たな仕組みの適用対象を「消費税・所得税について実額計算で申告している医療機関等」に限定することとしており、次のいずれかに該当し、実額計算で申告しない医療機関等は、新たな仕組みではなく、現行通りの診療報酬での対応を行うよう求めています(実額計算を選択して新たな仕組みを選択できる道を用意すべきとも付言)。

▼消費税免税事業者(自由診療等収入が年間1000万円以下)

▼消費税の簡易課税事業者(自由診療等収入が年間5000万円以下)

▼所得税の概算経費特例(いわゆる4段階制)を利用している事業者(医業収入が年間7000万円以下、かつ診療報酬収入が年間5000万円以下)

【関連記事】

控除対象外消費税問題、「2014年度改定での補填不足」への対応も国に要望する―日病協

控除対象外消費税問題、「2014年度改定での補填不足」への対応も国に要望する―日病協

消費増税補填不足問題、次回増税時には同様の事態が生じないような対策を―日病協

2014年度消費増税対応改定の検証誤り、「厚生労働行政の根本」が揺らぐ大問題—四病協

2014年度消費税対応改定の補填率調査に誤り、特定機能病院は6割補填にとどまる―消費税分科会