消費税問題、非課税ベースに「仕入税額相当超過分を還付する」仕組み創設を―日医・医業税制検討委

2018.6.11.(月)

消費税問題について、非課税制度を前提に「診療報酬に仕入税額相当額として上乗せしている2.89%相当額を上回る仕入消費税額」については、税額控除(還付)を認める仕組みの創設を医療界の一本化した意見として改めて要望すべきである―。

日本医師会の医業税制検討委員会は6月6日、横倉義武会長に宛ててこういった内容を盛り込んだ答申を行いました(日医のサイトはこちら)。

来年(2019年)10月には消費税率が10%に引き上げられる予定であり、今後、保険医療についてどういった対応を行うのか、各所で議論が盛り上がりそうです。

ゼロ税率方式は、政治情勢や国民の理解を考えると「困難」

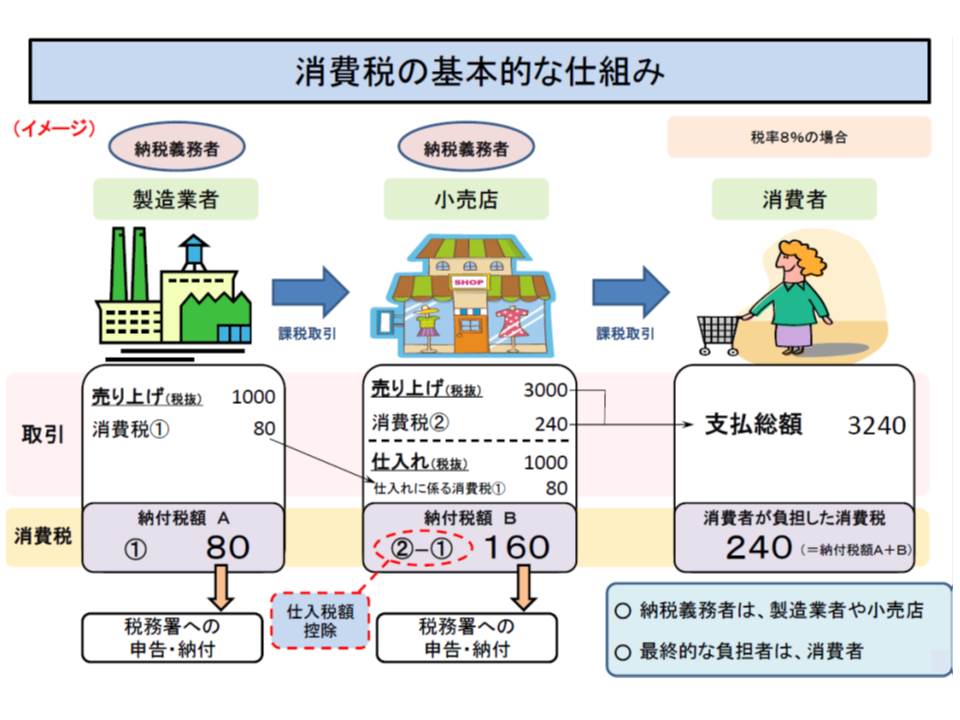

消費税は、最終消費者が負担することが大原則です。一般の商取引であれば、小売業者は卸業者等に消費税を支払いますが、その分を小売価格に上乗せすることができ、最終消費者が負担することになるため、小売業者が最終的に消費を負担することはありません。

通常の消費取り引きでは、小売業者は製造業者に消費税分(80円)を支払うが、消費者から消費税(240円)を受け取り、製造業者へ支払った分は「仕入税額控除」が受けられるため、いわゆる損税は発生しない。

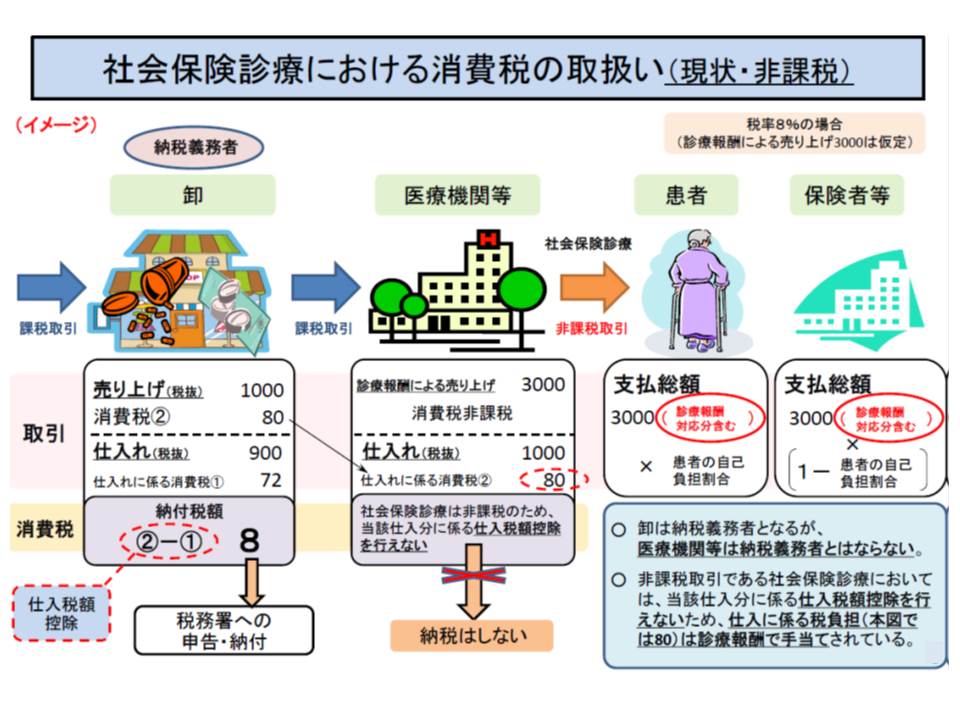

しかし保険医療については「消費税は非課税」とされています。例えば医療機関や薬局(医療機関等)が納入業者から物品購入等の際には消費税を支払いますが、それを患者負担に転嫁することはできず、医療機関等が最終的に負担しているのです(いわゆる「控除対象外消費税」(損税)と呼ばれる)。

社会保険診療報酬については消費税が非課税となっており、患者や保険者は消費税を医療機関に支払わない。このため医療機関が卸に納めた消費税(80円)について「仕入税額向上」も受けられず、医療機関が負担することになり、いわゆる「損税」が発生する。

この問題は1989年の消費税導入時から認識されており、「医療機関等の消費税負担を補填するための、特別の診療報酬プラス改定」(消費税対応改定)が行われてきています(消費税導入時の1989年、消費税率引き上げ時の1997年、2014年)。しかし、診療報酬での対応には▼一部の特掲診療報酬に消費税対応の上乗せを行った場合、当該点数を算定しない医療機関では消費税負担への補填がなされないことになる▼すべての医療機関で算定する基本診療料(初診料、再診料、入院料など)に上乗せを行ったとしても、医療機関の種類等によって不均衡が生じてしまう―ことが分かっています(関連記事はこちら)。

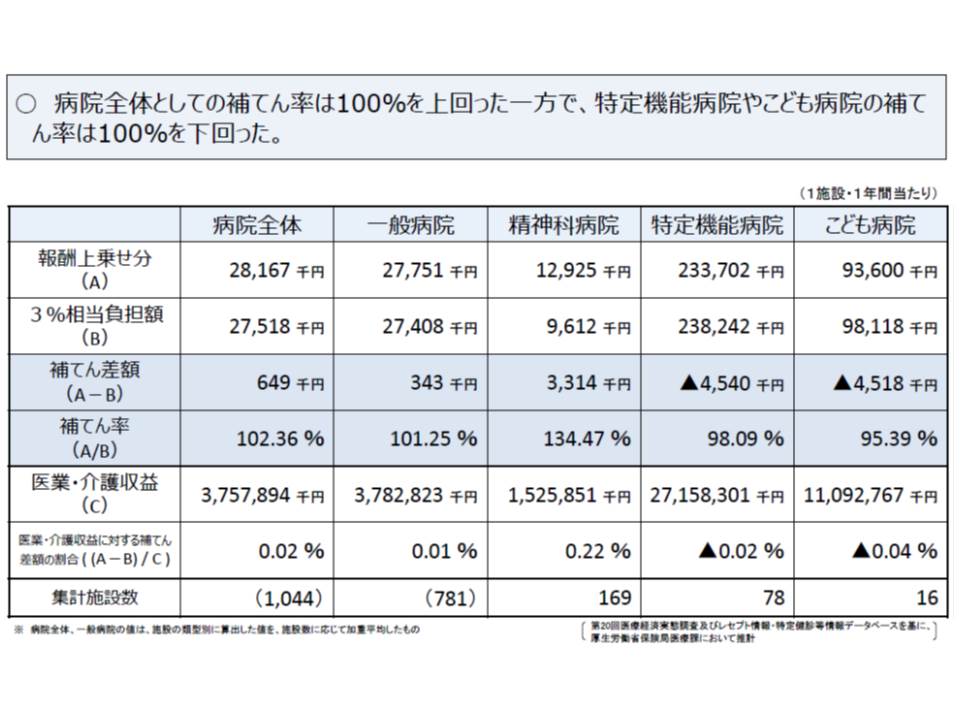

特定機能病院(98.09%)や子ども病院(95.39%)では、消費増税に対する補填が十分なされていない

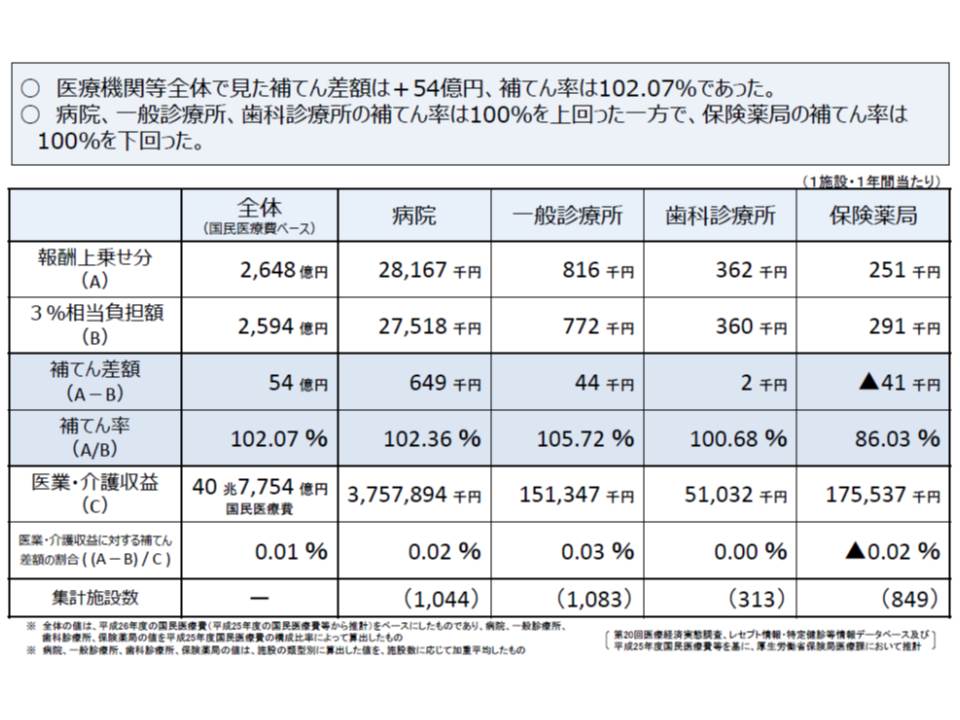

保険薬局では補填率が86.03%と低いが、全体では102.07%の補填率となっており、厚労省は「消費増税に対しプラス改定で全体的なカバーはできた」と見ている

このため医療界では「消費税に対し、診療報酬で対応することには限界がある」として、税制上の抜本的な対応が必要ではないか、との声が従前からあり、「非課税を維持し、診療報酬に仕入税額相当額として上乗せされている部分を超過する消費税額負担については税額控除(還付)を認める」こととしてはどうか、「保険診療についてはゼロ%の消費税課税とし、消費税負担全体について税額控除(還付)を認める」こととしてはどうか、などさまざまな提案が行われてきました。

今般、日医の医業税制検討委員会では、前者の「現行の非課税制度を前提として、診療報酬に仕入税額相当額として上乗せしている2.89%相当額を上回る仕入消費税額を負担している場合には、その超過額の税額控除(還付)を認める」という新たな仕組みを医療界の一本化した意見として改めて要望すべきとの見解をまとめました。後者(いわゆるゼロ税率課税)については、「政治情勢や国民的理解上で困難」とし、前者を次善の策として採択しています。

なお、「税制上、非課税を維持したまま、税額控除(還付)を導入することは困難」との指摘に対しては、「現行の輸出免税において、仕入税額控除が認められており、免税も非課税も消費税がかからない点では同じである。輸出免税の仕組みを準用すれば足りる」と言った理論武装も行っています。

このほか日医の医業税制検討委員会では、次のような提言も行っています。

▽いわゆる「持分あり医療法人」(経過措置医療法人)から「持分なし医療法人」に移行する場合の課税問題について、開設者の高齢化とそれに伴う事業承継という課題を解決するために、抜本的な対応を行うべきである(現行の緩和措置は時限規定であり、適用を受けられる医療法人は限定的である)

▽「持分あり医療法人」が持分を回収する方法で「持分なし医療法人」に移行する場合、当該持分を基金へ振り替えたときには、当該基金部分についてみなし配当課税が生じない措置を設けるべきである

▽「持分あり医療法人」に対しても、非上場株式等の納税猶予税制の適用を認めることを引き続き要望する

▽医療の安全と質の向上のため、「医療用機器の特別償却制度」について、少なくとも営利企業である中小企業に対する措置と同水準、あるいはそれ以上の手当をすべきである。さらに、「中小企業者」に該当する医療機関については、「中小企業者」に対する特例措置(中小企業経営強化税制または商業・サービス業・農 林水産業活性化税制)を選択可能とすべきである

▽小規模医療機関の医療提供体制維持のため、いわゆる四段階制(概算経費率について、診療報酬収入が2500万円以下の医療機関では72%、2500万円超3000万円以下では70%、3000万円超4000万円以下では62%、4000万円超5000万円以下では57%の4段階とする)を存続する必要がある

【関連記事】

消費増税への適切な対応求め、医療界の一本化が必要―日病協

2019年10月の消費増税に向け、「病院団体のメッセージ」をまとめる―日病協

2019年10月の消費税率引き上げに備え、薬価・材料価格の調査を実施―消費税分科会

消費増税対応に向けて、薬価調査や医療経済実態調査を行うべきか―消費税分科会

2014年度の消費増税対応プラス改定、全体で補填できているが、ばらつきも大きい―消費税分科会

「消費増税」分を14年度改定で適切に補てんできているのかを調査―消費税分科会

消費税の課税対象範囲、診療報酬項目ごとの把握は極めて困難―消費税分科会

消費税負担が診療報酬の上乗せ分を超過した場合、超過分を医療機関に還付すべき―日医

消費税負担が診療報酬の上乗せを超過した場合、超過分の税額控除(還付)を認めよ―日病